企业筹办期间开办费的处理一直是令企业头疼的问题。乌鲁木齐仁和会计培训学校今天就企业开办费和事业单位开办费的财务处理问题进行相关梳理,以供大家参考。

企业筹办期间开办费的处理一直是令企业头疼的问题。乌鲁木齐仁和会计培训学校今天就企业开办费和事业单位开办费的财务处理问题进行相关梳理,以供大家参考。

一、一般企业开办费的财务处理

一)企业筹建期的确定

《企业所得税法》及其《实施条例》对企业筹建期的开办费用范畴及期间未作明确的规定。在实务工作中,为了确定企业的筹建期间,企业往往根据实践经验来判定筹建期。对于筹建期的起始时点,一般认为是被批准筹建之日。而对于筹建期的结束时间,目前主要有以下几种观点:

1.以营业执照上列明的开业日期为筹建期的结束时点

对于一般的企业,取得营业执照即意味着具备合法经营的资格,企业即可进行开设基本账户、办理纳税登记、申请机构代码证等一系列工作,企业的经营开始进入常规化、合法化,因此,一般的企业可以这一时点作为企业筹建期的结束。

而房地产企业则具有一定的特殊性,房地产企业开发项目往往周期较长,在取得土地之后,还要经历建设、预售等一系列阶段。自营业执照的开业日期开始至发生头等笔预售收人,往往会经历短则一两年、长则数年的前期建设工作,期间无任何收入。显然,把开业日期作为筹建期的结束时点是不尽合理的。

2.以固定资产投入使用的时间作为筹建期的结束时点

实务中,也有一些企业把固定资产投入使用的时间作为筹建期的结束时点。主要依据为国家税务总局2010年4月27日的答复:《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第七条规定的“企业自开始生产经营的年度”,应是指企业的各项资产投入使用开始的年度,或者对外经营活动的开始年度。

二)关于开办费的范畴

开办费指企业在批准筹建之日起,到开始生产、经营之日止的期间(即筹建期间)发生的费用支出。包括筹建期人员工资、办公费、招待费、广告宣传费、培训费、差旅费、印刷费、注册登记费以及不计入固定资产和无形资产购建成本的汇兑损益和利息支出。

企业在开办期间发生的各种费用,只要与企业筹建有关的,一般来说都可以列入开办费的范畴。对于费用是否应计入开办费的范畴,主要把握两点:1.应把握资本化和费用化的范畴。企业购建的固定资产,受益期间较长,应予以资本化,不能归类为开办费用的范畴。同样,与购建固定资产相关的费用,如运输费、安装费、调试费以及发生的一些利息支出等,也不能计人开办费,而应归结为固定资产的原值,在达到可使用状态后分期计提折旧。同理,企业购置的无形资产,如软件、土地使用权,也应予以资本化,不应归集为开办费用。与无形资产相关的费用,比如购进土地使用权承担的契税等,亦应予以资本化计入无形资产的范畴。2.把握费用的承担者与受益人是否为本企业。只有企业自身发生的,且为筹建而发生的费用,才属于企业的筹建费用。有些费用应由企业的投资者自行承担,如投资者考察该项目发生的咨询费、差旅费、招待费,投资者筹资用于该项目产生的利息费用,投资者名下的车辆发生的车辆费用等,这些都应该属于投资者自行承担的范畴,不应计入企业开办费的范畴。

三)关于开办费的会计处理

(一)《企业会计制度》的相关规定

目前很多中小企业选择执行《企业会计制度》作为日常核算的依据。对于开办费的核算,《企业会计制度》第五十条规定:“除购建固定资产以外,所有筹建期间所发生的费用,先在长期待摊费用中归集,待企业开始生产经营当月起快速计入开始生产经营当月的损益。如果企业长期待摊的费用项目不能使以后会计期间受益的,应当将尚未摊销的该项目的摊余价值全部转入当期损益。”由此可见,在《企业会计制度》中,开办费在转入损益前,是作为企业的资产进行核算的。只有在开办期结束后,才转入企业的当期损益。

(二)《企业会计准则》对开办费的规定

《财政部关于印发<企业会计准则---应用指南>的通知》(财会[2006]18号)附件“《企业会计准则---应用指南》会计科目和主要账务处理”中关于“管理费用”会计科目的核算规定,企业在筹建期间内发生的开办费属于企业为组织和管理企业生产经营所发生的管理费用。企业在筹建期间内发生的开办费,包括人员工资、办公费、培训费、差旅费、印刷费、注册登记费以及不计入固定资产价值的借款费用等在实际发生时,借记“管理费用(开办费)",贷记“银行存款”等科目。同时,在资产负债表里取消了“开办费”的报表项目,开办费的账务处理不再按照以往的“长期待摊费用”或“递延资产”摊销处理。由此可见,《企业会计准则》对开办费的处理更为简化,也更为准确地反映了企业的会计信息。《企业会计准则》也明确了开办费的范畴,即是以资本化和费用化作为开办费的分类标准。如果发生的是不能在未来期间产生效益的费用,即计入开办费。而对于应计入固定资产成本的费用,如购置固定资产所产生的借款费用,则应予以资本化,在未来的受益期间分期计入企业的损益。

四)开办费的税务处理

1.开办费的税法规定

根据《国家税务总局关于企业所得税若干税务事项衔接问题的通知))(国税函[2009]98号)规定:“新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年快速性扣除,也可以按照新税法有关规定,自开始生产经营之日起,按照不低于3年的时间均匀摊销。但摊销方法一经选定,不得改变。”由此可见,98号文对于开办费的处理给了企业更多的自由选择权。企业可以快速性扣除,也可以按照不短于3年的时间扣除,但不得改变已经选定的摊销方法,主要是为了防止企业人为地在年度期间调整应纳税所得额。

2.开办期内业务招待费及广告宣传费的税务处理

《企业所得税法》对业务招待费的扣除比例执行两个标准:一是不超过业务收人的5‰;二是不超过实际发生额的60%。企业筹建期间所发生的业务招待费,因没有业务收入,所发生的业务招待费也就不能税前扣除。对广告宣传费的扣除,一般企业的扣除比例是业务收入的15%。业务招待费和广告宣传费的扣除均应执行一定的比例,区别在于广告费可以结转以后年度扣除,而业务招待费不可以。

企业的前期费用中,业务招待费往往占了一定的比重。如果开办期较长,业务招待费不能扣除的政策加大了企业的纳税负担。基于此,根据《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告【2012】第15号)第五条“关于筹办期业务招待费等费用税前扣除问题”规定:企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除;发生的广告费和业务宣传费,可按实际发生额计入企业筹办费,并按有关规定在税前扣除。

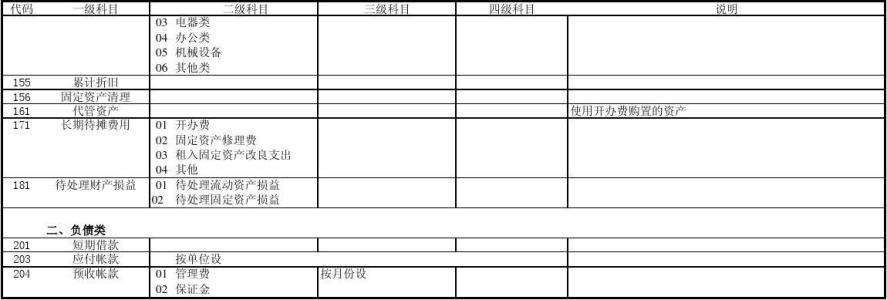

二、事业单位开办费用的财务处理

《事业单位登记管理暂行条例实施细则》(中央编办发[2005]15号,2014年修订)第三十三条:事业单位开办资金是事业单位被核准登记时可用于承担民事责任的全部财产的货币体现。事业单位开办资金包括举办单位或者出资人授予事业单位法人自主支配的财产和事业单位法人的自有财产。

事业单位开办资金不包括下列资产:(一)代为管理的公共基础设施和资源性资产;(二)关系国家秘密、公共安全、公共保障,不能进入流通领域的资产;(三)借贷款、合同预收款、合同应付款;(四)职工福利费、保险金、住房公积金等专用基金;(五)规定了使用方向,不能用于民事赔偿的他人资助的资产;(六)按照法律、法规规定不能用于民事赔偿的其他资产。

尤其是事业单位法人设立登记和年检时,“开办资金”项目填写却难煞了经办人员,有些是几十年的老单位,无从查找初始数据;有些是一纸文件就成立了,根本没有开办费;有些是上级借点钱就搭起架子来了。作为以政府信用担保举办的事业机构,依靠财政性资金或特许经营权维生,一般不存在破产倒闭的风险,所以至今还没有导入资本金制度,不象企业有注册资本制度,可以直接以“实收资本”确认。

事业单位开办费的会计处理问题

注意开办资金并不等同于开办费,前者既可以是货币资金也可以是实物资产,比如房屋、设备等,后者单纯指货币资金。

举办单位一般是政府或授权的主管部门,开办费有些是由财政核拨,有些是上级部门补助,都属于财政性资金,具有无偿性,主要用于事业单位筹办期间发生的启动资金,包括筹办人员的职工薪酬、办公费、培训费、差旅费、印刷费、注册登记费等。

开办费是一项事业单位自由支配的财产,没有限制用途,视同工作经费,不是专项资金的范畴,一般没用完也不需要缴回,所以从财政核拨的开办资金,我们作为“财政补助收入”核算,从上级补助的开办资金记入“上级补助收入”,费用根据开支内容按经济支出分类明细科目在“事业支出”中“基本支出”中列支,没必要想的那么复杂。

事业基金是非财政补助结余扣除结余分配后的滚存的资金,非限定性资产,是结余积累,雷同于企业会计的“利润分配-未分配利润”科目,与“实收资本”不能混于一谈,也没有直接记入“事业基金”的作法。

乌鲁木齐仁和会计培训学校 http://xjrhkj.5zix.com/

- 详情请进入乌鲁木齐仁和会计培训学校

- 咨询电话:15515672211

- QQ咨询:2056625662 微信同号

尊重原创文章,转载请注明出处与链接:http://xjrhkj.5zix.com/news/286/ 违者必究! 以上就是乌鲁木齐仁和会计培训学校 小编为您整理企业筹办期间开办费的处理方法?乌鲁木齐仁和会计培训学校的全部内容。